스스로에 대한 공부, 기록을 남기고자 오랜만에 글을 남깁니다.

24년 불안한 지표들, 끝나지 않는 국가 간 갈등, 환율의 상승, 인플레이션에 대한 우려가 지속적으로 발생, 유지되고 있는데요

현재까지 수익률을 한번 점검하고자 합니다.

또한, 5/2일 내일 있을 FOMC 전 5/1일 주가가 한번 크게 흔들린 경향이 있어서 간단히 짚어보고자 합니다.

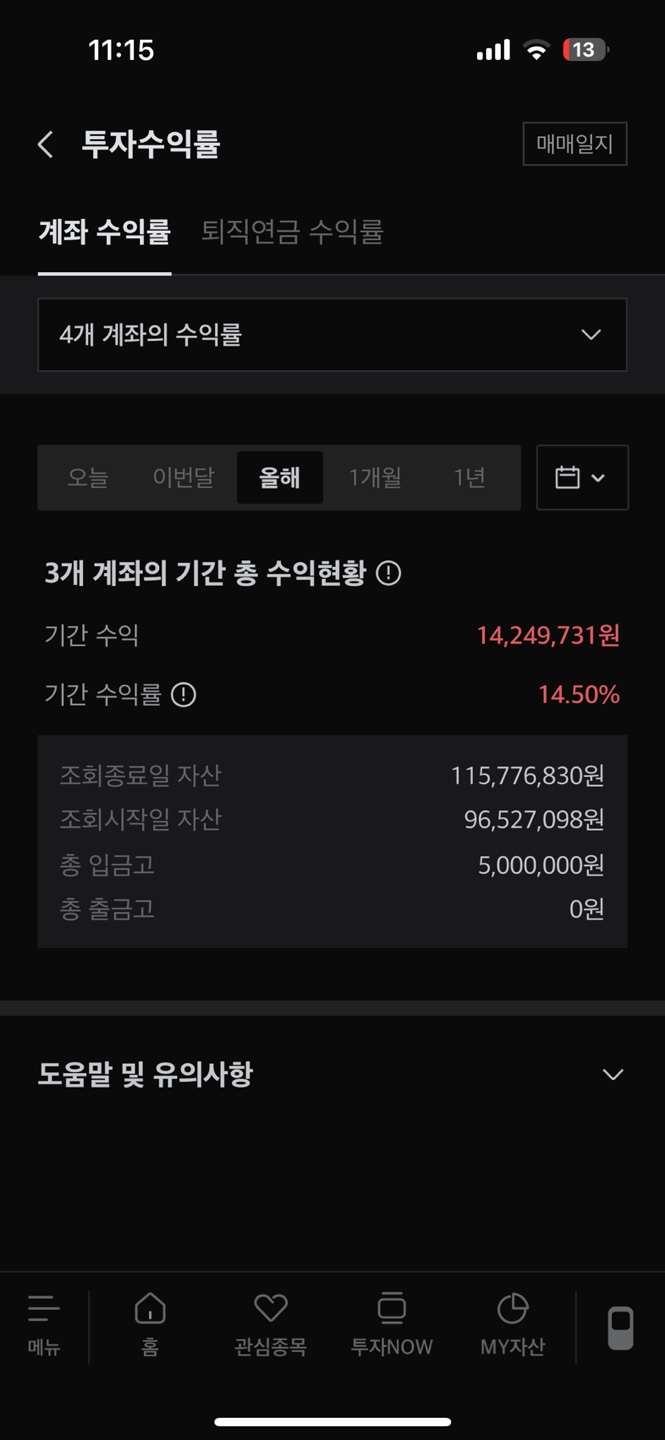

1. 24년 4월 누적 수익률

계절성을 보면 4월이 가장 힘든 달인데도 불구하고 24년 장 초반에 많이 떨어졌어서 그런가 전체적인 누적 수익률도 약 4% 수준을 보이고 있고, 4월에도 + 형태로 마감하였습니다.

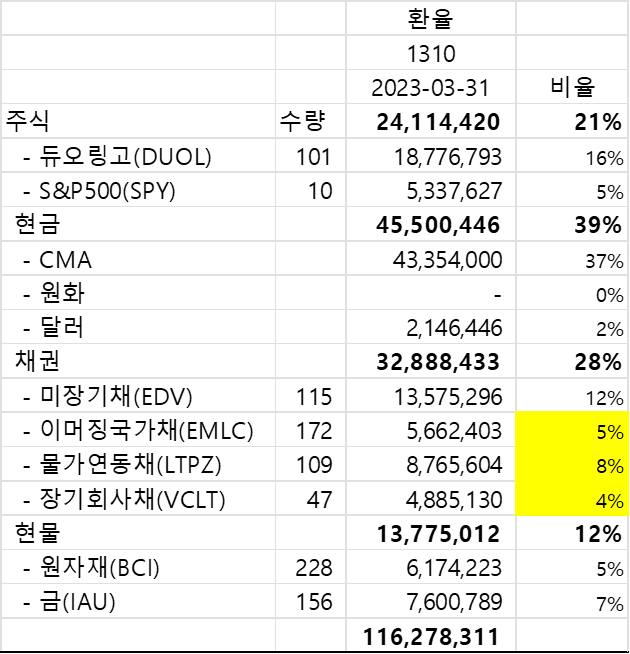

또한 IAU인 금 ETF가 많이 올라 비중을 조금 낮추고 떨어진 채권 부분을 일부 매수하여 리밸런싱을 1회 진행하였습니다.

저는 항상 누적 수익률을 보면 다른 자산군과 비교할 때마다 다른 자산군에 투자하는 올웨더에 기반한 포트폴리오가

얼마나 행복한지를 체감합니다.

S&P는 3월까지 무섭게 올라 10까지 올라갔다가, 최근 하락세이지만 여전히 높은 수익률을 보여주고 있습니다.

나스닥도 S&P와 거의 유사한 수준입니다.

반대로 코스피의 경우에는 시작점인 1월1일 대비 1 수준으로 오르긴 했지만 최대낙폭이 -8까지 떨어졌습니다.

제 자산군은 -4까지 떨어진 것에 비해 많이 오르지도 않은 상황이네요

24년 수익률을 점검해보면,

- 인플레이션에 대한 우려와 환율이 많이 상승하였지만, 미국 시장은 올랐다. 불안할 수록 국내장 보단 미장이 더 좋다...

- 반대로 환율의 상승으로 자산군은 전체적인 이득을 보았다

- 한 자산군에 투자하면 더 많이 올를 수도, 더 많이 내릴 수도 있다. 올웨더가 아니더라도 적절한 자산군의 분배는 필수적이다

정도로 정리해볼 수 있을 것 같습니다.

추가적으로 5/2일 FOMC가 예정되어 있습니다.

올해부터 빠르게 금리가 내려갈 것으로 예상했던 연초와는 다르게 최근에는 금리 인하는 시기 상조라는 분위기를 모두

알고 있는 것 같습니다.

다만, 금리가 내려가지 않을 걸 모두 알고 있음에도 FOMC 하루 전인 5/1일 시장의 변화가 놀라웠습니다.

보통 FOMC 전 날에는 모두 숨죽이며 횡보를 하는 경향이 있는데 마치 무엇인가를 알고 있는 것 같이 무섭게 떨어져

1.57% 하락 마감을 하였습니다.

일반 시장 참여자들은 모르는 무엇인가가 있기 때문인가? 하는 생각이 드네요

딱히 내릴만한 요소는 없었습니다.

굳이 하나를 뽑자면,

미국 고용비용지수가 높다는 것 하나 정도로 볼 수 있을 것 같습니다.

고용을 위해 지불하는 비용이 예측치보다 높다는 뜻이고, 한번 오른 임금이 떨어지는 경우는 거의 없기 때문에

인플레이션에 대한 우려가 커질 수는 있습니다만, 크게 영향을 미칠 요소는 아니라고 보고 있습니다.

내일 FOMC 결과가 어떨지 궁금하고 걱정되기도 하네요

그럼 모두 성투하세요!

'금융, 투자이야기' 카테고리의 다른 글

| '24년 1월 FOMC 결과(매파적인 흐름?) (0) | 2024.02.05 |

|---|---|

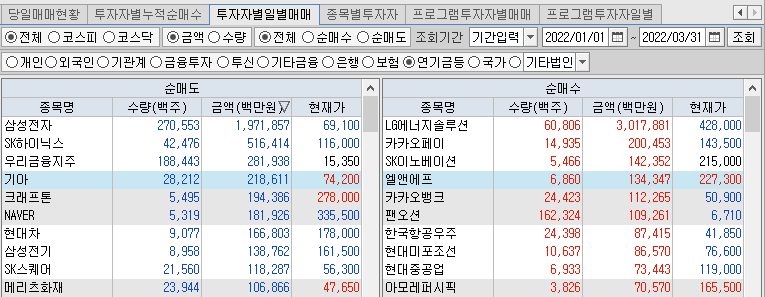

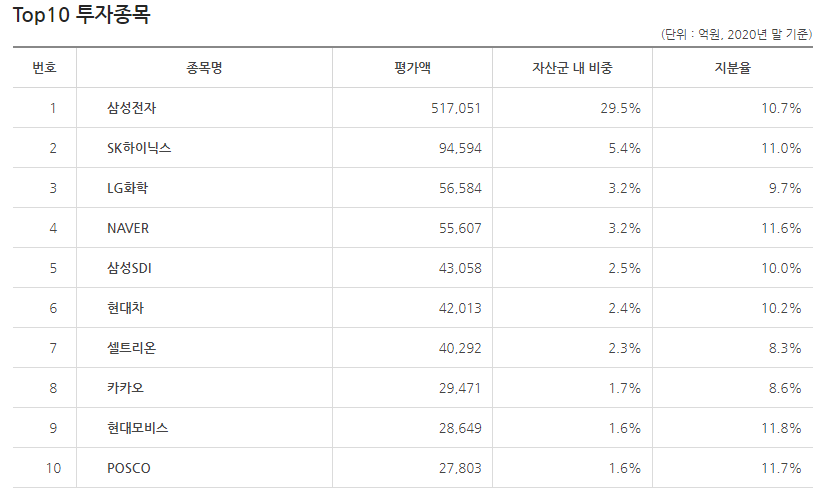

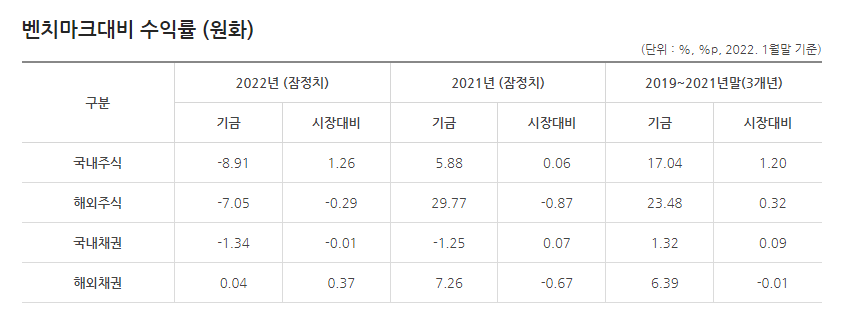

| 연기금(국민연금)은 어떻게 투자할까?(23년 돌아보기) (1) | 2024.02.04 |

| 1월에 주식이 오르면 1년도 오를까? 대선 시기에는 주식이 오를까? (2) | 2024.01.30 |

| 23년 12월 및 23년 연간 투자 결산 (0) | 2023.12.31 |

| 7월 20일(목) 미국 주식 시장 하락에 대한 끄적임 (0) | 2023.07.23 |