안녕하세요

아침에 일어나 장을 보니 어마어마한 하락장이 온걸 확인했습니다.

주식, 코인 모두 여러 악재가 겹쳐 전체적인 하락장을 경험했는데요

원인과 현황을 간단히라도 살펴보고자 합니다.

1. 원인

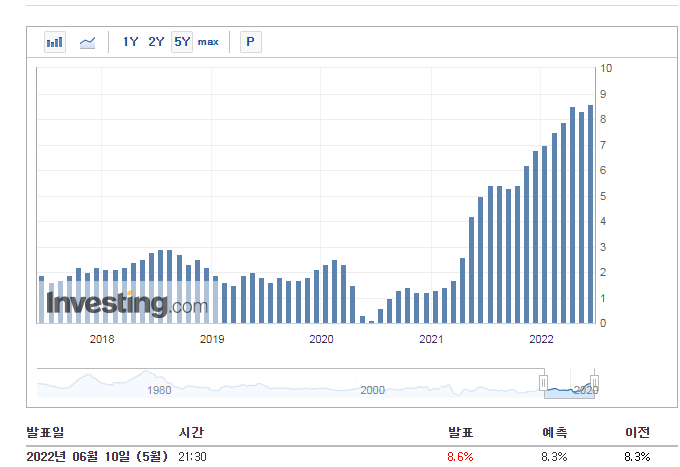

가장 큰 원인은 아무래도 CPI지수이지 않을까 싶습니다.

6/10(금) 발표한 CPI지수가 이번에도 예측치를 넘어선 것을 볼 수 있었으며 그로 인한 인플레이션 지속, 확대 우려가 계속해서 커져가고 있습니다.

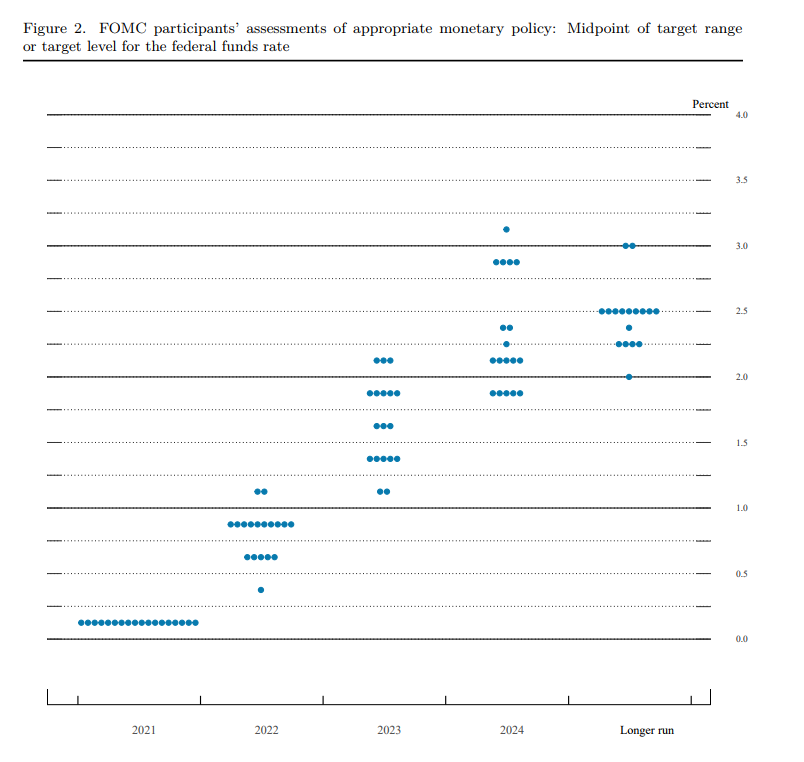

인플레이션에 대한 우려가 높아지면서 곧 다가올 6/16(목) FOMC(한국 현지시간 기준)에서 자이언트 스텝을 진행할 수도 있다는 우려가 커지고 있습니다.

http://www.munhwa.com/news/view.html?no=2022061301031703006001

美 ‘자이언트 스텝說’ 솔솔… 韓 빅 스텝 가능성 커져

美 물가 상승 지속에 긴축 강화 14일 FOMC서 금리 최종 결정 코스피·코스닥도 충격받고 출렁 하반기 국내 통..

www.munhwa.com

블룸버그 기사 중에는 75bp가 아니라 100bp의 가능성도 약 10% 정도의 가능성이 있다는 기사가 있다고 합니다.

암호화폐시장 또한 좋지 않습니다.

안그래도 시장이 좋지 않아 암호화폐시장에도 안좋은 영향을 미치고 있는 와중에 이더리움 관련 악재가 터졌습니다.

https://www.techm.kr/news/articleView.html?idxno=98347

[테크M 이슈] 루나 이어 이더리움까지...제도권 밖 '코인 파생상품' 끝났나 - 테크M

천문학적인 투자 피해를 양산한 \'루나 사태\'가 이제 글로벌 가상자산 거래시장 전반을 위협하고 있다. 완벽한 통제가 기대됐던 이더리움까지 파생 시장이 흔들리며 투심을 흔드는 양상이다.

www.techm.kr

제가 가상화폐시장에 대한 내용은 잘 모르지만, 결국 이더리움을 토대로 파생상품을 운용하던 도중 뱅크런이 발생하고 가장 큰 규모중 하나인 암호화폐 은행인 셀시우스에서 투자자의 대출금을 막는 사태까지 벌어져

큰 폭의 하락을 경험했습니다.

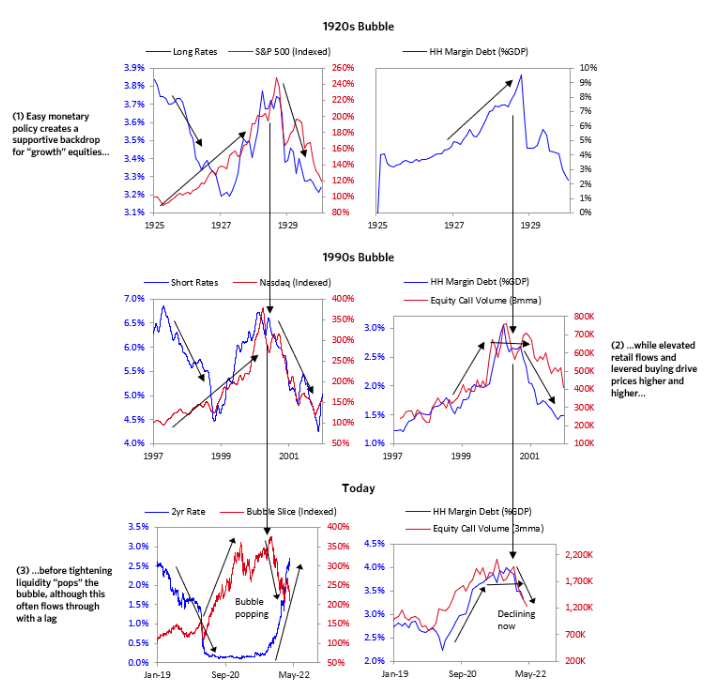

이러한 큰 폭의 하락이 중요한 이유는, 바로 레버리지 시장 때문입니다. 이러한 하락이 지속되면 레버리지를 끼고 투자를 하고 있는 개인, 기관투자자들이 청산되면서 더 큰 하락을 맞을 수 있기 때문이죠

2. 현황

고점대비 현황은 아래와 같습니다.

- S&P 500 : 약 20% 하락

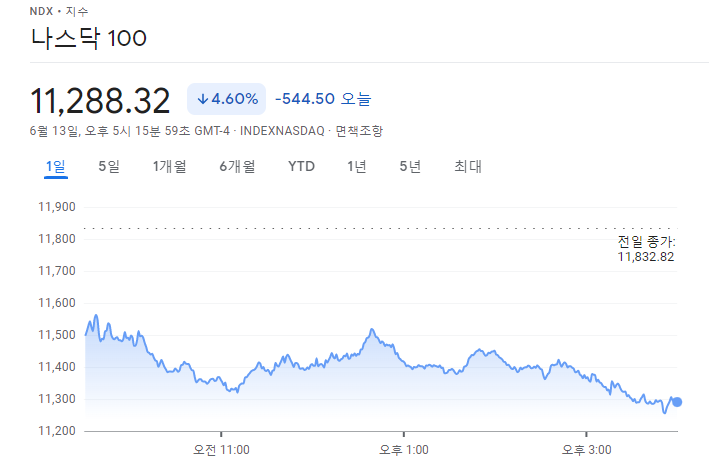

- 나스닥 100 : 약 30% 하락

여러 악재의 원인으로 S&P 500이 하루만에 3.88%가 하락했습니다... 나스닥도 아닌데 말이죠

나스닥은 하루만에 4.6%가 빠졌습니다

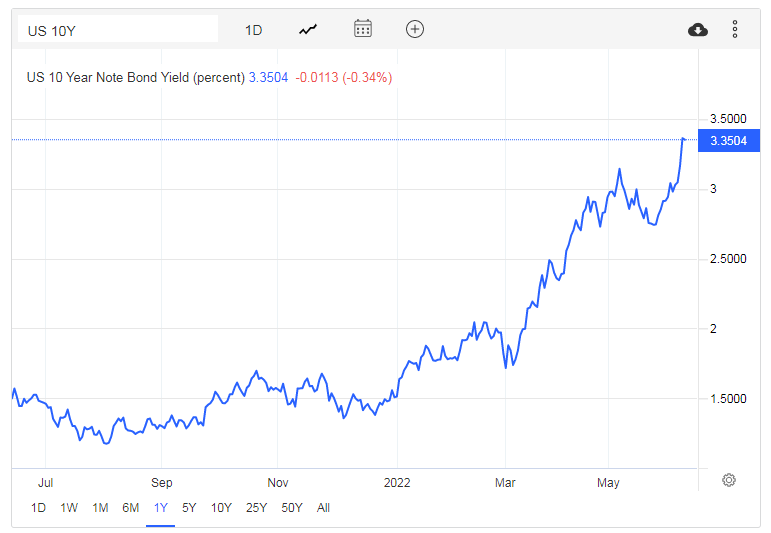

미국 2년물 국채금리의 상승세 또한 어마무시하네요. 3.3을 넘어섰습니다

10년물 국채 금리 또한 상승했습니다.

2년물과 10년물 격차가 매우 좁혀졌습니다.

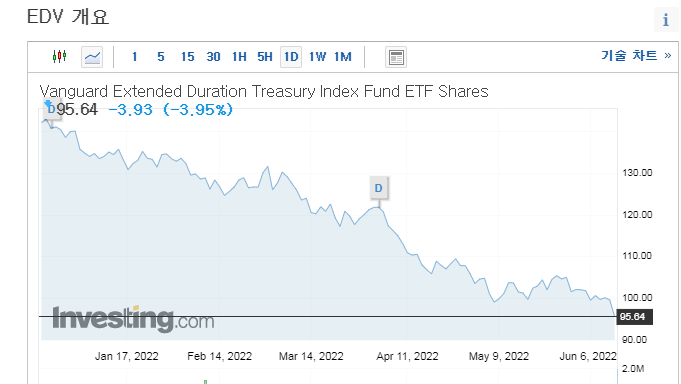

금리 상승 및 상승우려로 인해 EDV는 지속적으로 하락했습니다. 하루만에 거의 4% 가까이 빠졌네요

전체적으로 하락폭이 굉장히 큰 하루였습니다.

오늘의 하락장이 CPI와 자이언트 스텝을 모두 반영한 것인지, 아니면 화요일도 추가적으로 더 하락장이 이어질지는 모르겠지만, 어마어마한 하락장이 아닐 수 없네요

결국 이번 FOMC에 따라 장에 큰 혼란이 올 것으로 보여집니다.

또 어떤 뉴스에서는 현재 FED는 자이언트 스텝을 안하는 것이 아니라 못하는 것이 아닐까? 라는 우려도 나오면서 이번 금리 상승률이 인플레이션을 막기 위한 노력이 보여지지 않는다면, 그것 대로 또 큰 악재가 아닐까 라는 목소리도 나오고 있는 것 같습니다.

비록 악재와 하락이 계속되고 있지만, 모두 성투하시길 바랍니다.

'금융, 투자이야기' 카테고리의 다른 글

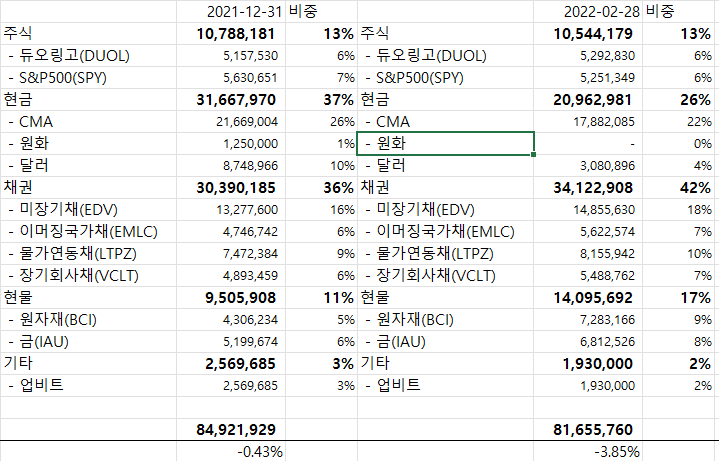

| 22년 6월 계좌 결산(환율 상승, 소유 어플 시작) (0) | 2022.06.26 |

|---|---|

| 22년 06월 FOMC 결과 (75bp 금리 인상, 점도표) (0) | 2022.06.23 |

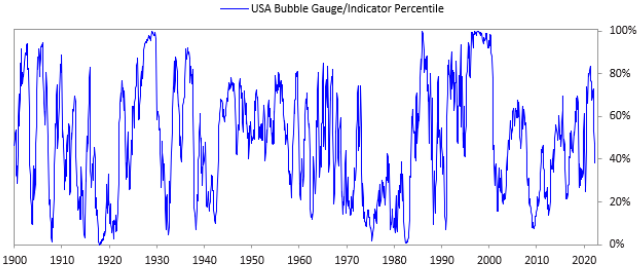

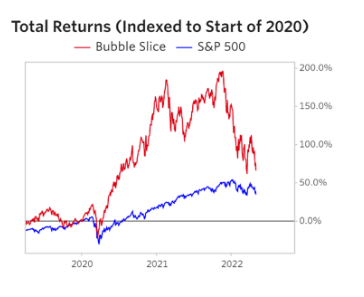

| 현재 주식시장은 버블일까?(레이달리오) (0) | 2022.05.14 |

| 22년 5월 FOMC 결과(금리 0.5bp 인상, 양적긴축) (0) | 2022.05.13 |

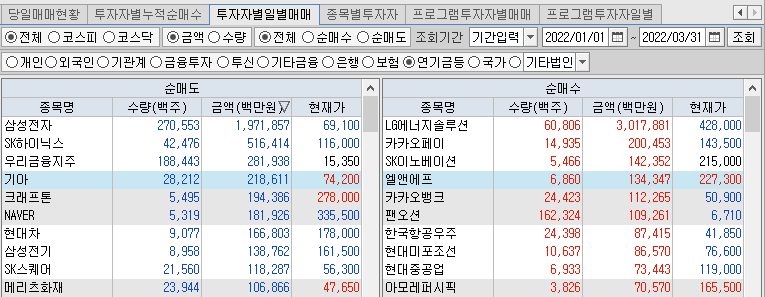

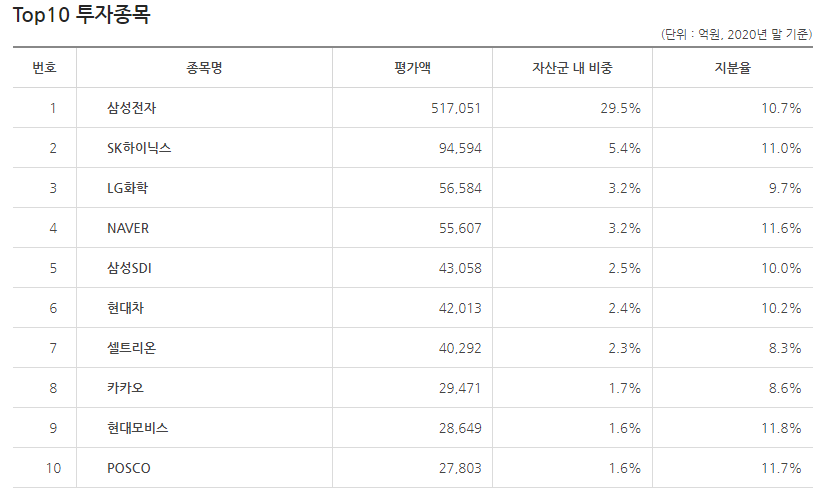

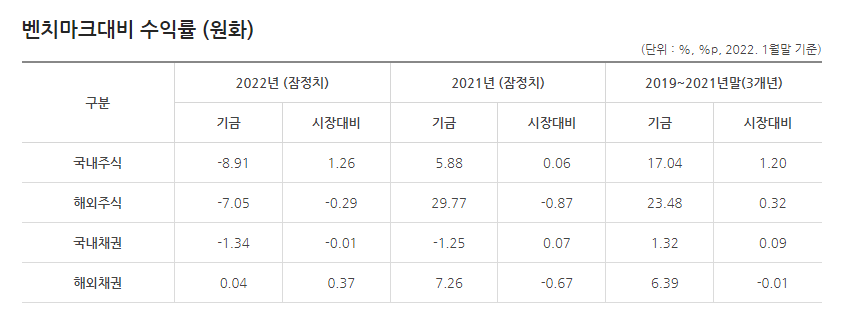

| 연기금은 어디에 투자할까? (22년 1분기 매매종목 및 수익률) (0) | 2022.04.02 |